Izgalmas makroesemények befolyásolták az arany mozgását az elmúlt hetekben. Amellett, hogy a technikai kép is izgalmassá vált, az egyre növekvő recessziós félelmek akár lassuló szigorítási pályára állíthatják a Fedet, ezzel kedvező feltételeket teremtve a nemesfém számára. Az infláció jelenleg világszintű problémának tekinthető, így továbbra is alternatívát nyújthat a befektetők számára az arany. A friss amerikai inflációs adat is kedvezőbb eredményeket hozott a vártnál.

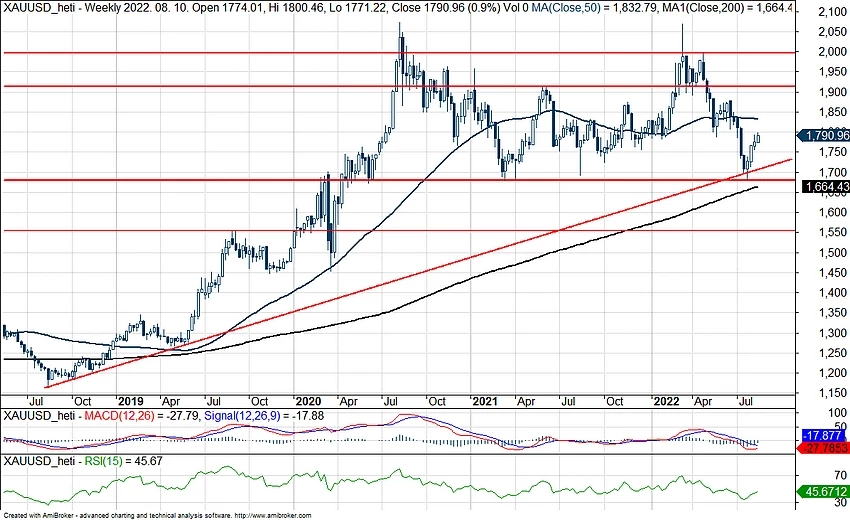

Érdekesen fest ismét az arany grafikonja, július második felében az 1679 dolláros szintekig esett vissza az árfolyam, azonban ez a szint az elmúlt két évben számtalanszor kisegítette a nemesfémet, így most is innen tudott fordulni az arany. A csökkenő trendcsatorna továbbra is óvatosságot jelezhet, azonban egyre inkább kitörés jelei kezdenek el kirajzolódni a napi grafikonon. Pozitívum, hogy az 50 napos mozgóátlagon is átjutott az árfolyam, de kicsit még távolodnia kéne a csatorna felső szárától.

Felfelé a 200 napos mozgóátlag képezheti az első komolyabb akadályt, míg ennek leküzdését követően az 1872 dolláros szinteket vehetné célba az arany. A 2000 dollár feletti szintek egyelőre még távolabb helyezkednek el, de javuló környezetben akár újból megpróbálhatná elérni ezt a zónát.

Menedéket az 1722 dolláros, majd az 1679 dolláros tartományban épített ki magának az árfolyam, így ennek elérését követően akár újból visszapattanhatna az árfolyam. Az indikátorok is felfelé indultak el, egyelőre van még tér a bővülésre, így megpróbálkozhat az árfolyam a magasabban lévő akadályok legyűrésével is.

Az arany napi grafikonja (2022. 08. 10. 12:30)

Egy hosszú távú trendvonal is észrevehető a heti grafikonon, így ennek mentén akár tovább folytatódhatna az arany menetelése. Az indikátorok is még csak a fordulat kezdetét mutatják, továbbá a korábban említett 1679 dolláros szint itt jól látható, hogy 2020 óta stabil védelmet biztosít az árfolyamnak.

Felfelé az 1900-2000 dollár közötti zóna tartós áttörése okozhat fejtörést a nemesfém számára. Korábban többször is megpróbálkozott ezzel az arany, de sokáig nem tudott a 2000 dolláros szintek felett ragadni, így az elmúlt két évben inkább egy széles sávban való oldalazás jellemezte az árfolyamot.

Az arany heti grafikonja (2022. 08. 10. 12:30)

Ennek a konszolidációs folyamatnak a makrokörnyezet javulása vethetne véget. Az utóbbi években többször is a kriptopiacok felemelkedésétől várták az arany összeomlását. Látni kell, hogy épp az ellenkezője zajlott le az utóbbi időszakban, hiszen a Bitcoin, és sok más kriptodeviza jelentős zuhanást produkált idén, míg az arany továbbra is tartani tudja magát. Így egyelőre a kriptodevizák nem bizonyulnak megfelelő infláció elleni eszköznek.

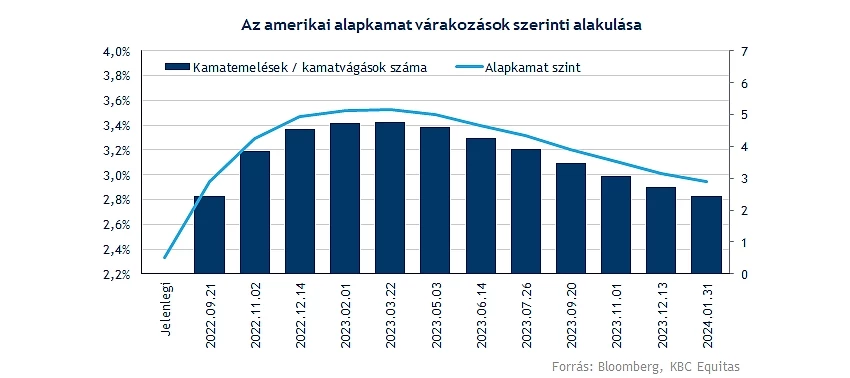

Sokat változott az elmúlt időben a piaci környezet, a magas infláció a múltban magában hordozta az arany fellendülését, azonban jelenleg vannak az emelkedés ellen ható tényezők is. Az infláció letörése érdekében jelentős szigorításba kezdtek a jegybankok, így a Fed is kamatemelések sorával próbálja letörni az egyre csak növekvő fogyasztói árindex mértékét. Az elemzők jelenleg 3,5-3,7 százalék körülre várják a kamatpálya tetejét, amelynek elérése jövő év elején történhet meg. Ha a helyzet a vártnak megfelelően alakulna, akkor ezt követően fokozatosan vághatná vissza ismét a kamatot a jegybank, ezzel újabb lélegzetvételhez juthatnának a részvénypiacok is.

A magas kamat negatív hatással van az arany árfolyamára, hiszen ezzel a kötvényhozamok is emelkedésnek indultak, amely alternatív befektetést kínál a befektetők számára. Emellett a folyamatos szigorítás magával hozza a dollár erősödését is, amely ugyancsak hátráltatja a dollárban számolt nyersanyagok eredményeit.

Az ETF-ekben tartott arany mennyisége is visszaesést mutat az elmúlt időszak eredményeihez képest. Így tovább csökkent az arany volumene az ETF-ekben, de még így is jelentős mennyiségű nemesfémet tartanak a pénzügyi eszközök.

Látni kell, hogy bőven vannak még kérdések az arany körül, nem lehet tökéletes piaci környezetet varázsolni a nemesfém számára egyik pillanatról a másikra, azonban így is számos pozitívumot fedezhetünk fel. Ahogy korábban is többször említettük, a magas infláció alapvetően kedvező az arany számára, így sokszor biztonsági menedékként szolgál a befektetők számára. A recessziós félelmek visszafoghatják az amerikai jegybank szigorítási ütemét, amely a kamatemelések megállítása mellett viszonylag magas inflációs környezetet eredményezhetne, ennek az egyik nyertese lehetne a csillogó nemesfém. Az amerikai GDP-adat sem lett túl fényes, így technikai recesszió már látszódik, azonban az erős munkaerőpiaci környezet továbbra is megfelelő hátteret nyújt a jegybank számára.

A ma közzétett amerikai inflációs adat is pozitív löketet adhat a piacoknak, hiszen a múlt havi 9,1 százalékos eredményt követően, júliusban 8,5 százalékra mérséklődött a fogyasztói árindex az Egyesült Államokban. A friss adatot követően gyors emelkedés volt látható az arany árfolyamán is, így már 1800 dollár fölé mozdult ismét a nemesfém. A vártnál alacsonyabb inflációs adatnak köszönhetően a kamatemelési várakozások is csökkentek.

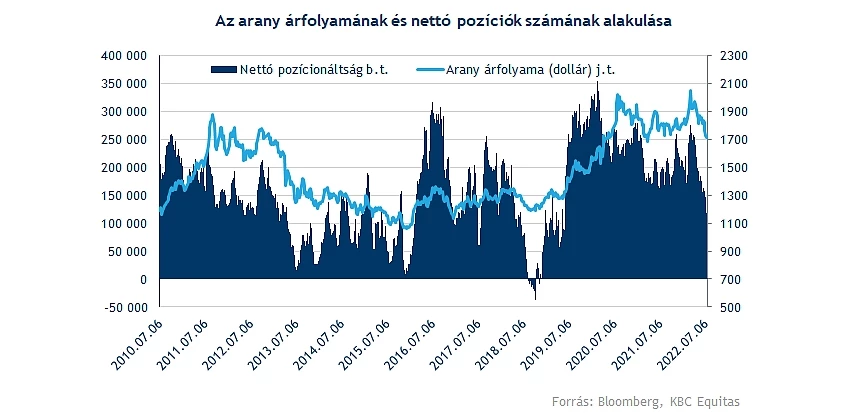

A nettó pozícionáltságot is érdemes figyelni, hiszen jelentős visszaesést fedezhetünk fel a grafikonon. Sokszor indikátorként érdemes kezelni a kisbefektetők aranyhoz való viszonyát, hiszen, ha túl optimistákká válnak a befektetők, sokszor a csúcsról fordul az árfolyam, míg fordított esetben egy emelkedés veheti kezdetét. Utoljára két éve láthattunk ilyen alacsonyan a pozícionáltságot, így egy fordulat további erőt adhatna újból az arany árfolyamának.

Természetesen vannak egyéb alternatívák is a közvetlen aranybefektetéseken túl is, hiszen több aranybánya részvényét is megtalálhatjuk a tőzsdén. Látni kell, hogy az arany árfolyam esésével a bányacégek is csökkenésnek indultak, azonban sem a Newmont, sem a Barrick Gold nem tudott egyelőre nagy lendületet venni, így alacsonyabb szintekről próbálkozhatnak meg a javítással.

A bányacégeket tömörítő VanEck Gold Miners (GDX) ETF is a 25 dolláros szintekre esett vissza, itt azonban stabilitást talált, így sikerült újra felfelé elindulnia az árfolyamnak. Az áprilisi 41 dolláros lokális csúcsoktól jelentősen eltávolodott az árfolyam, így előbb a 31 dolláros szinteken, illetve a mozgóátlagok átjutásán dolgozhat az ETF.

Ugyan a költségek növekedése negatív hatásokat eredményezett a bányacégek esetében is, illetve az ellátási gondok is nehezíthetik a vállalatok helyzetét. Így az utóbbi időben kikerült gyorsjelentések sem segítették az árfolyam emelkedését, azonban az aranyár javulása újabb lendületet adhatna a részvényeknek is. Emellett az indikátorok is túladott szintet jeleznek már a Newmont esetében is.

A GDX ETF heti grafikonja (2022. 08. 10. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – megfelelési teszt kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.