Jelentős esésen vannak túl a részvények az elmúlt hetekben, amire több indikátor is figyelmeztetett korábban. A szentiment viszont igen pesszimistává vált, miközben fontos támaszok környékén járnak a főbb indexek is, így a fordulós esélyek rövid távon megnövekedhettek, miközben hosszú távon továbbra is komoly problémákat lehet azonosítani. Az Apple részvénye is erős támaszokról fordulhat, miközben a fundamentumok sem tűnnek rossznak, emiatt rövid távú kereskedési ötletet fogalmazunk meg a részvényre.

Érdekes szintekre süllyedtek vissza az előző héten a részvénypiacok, miközben a hangulat mintha szélsőségesen is pesszimistává vált volna. A különböző technikai szintek alapján is úgy tűnik, hogy bár hosszú távon nem oldódtak meg a részvényeket érintő problémák, a rövid távú kilátások már érezhetően javulhattak ilyen mértékű visszaesés után, amiről már bővebben is írtunk. Ezek miatt így sok részvényt is érdemes lehet figyelni.

Az Apple részvénye is köztük van, már csak a méretéből adódóan is. Az Apple árfolyama még tavaly év végén – 2022 elején érte el 180 dolláros árfolyamával az új történelmi csúcsokat, miközben ezt március végén szintén képes volt produkálni a papír. Azóta többé kevésbé inkább lecsorgást lehetett látni, az elmúlt hetekben pedig már nem csak az 50, hanem a 200 napos mozgóátlagot is csúnyán letörte a papír.

A 130-140 dollár közötti szinteken viszont komoly támaszok húzódnak a részvény számára, ami javarészt a korábbi erős szintekből adódik:

- 2020 augusztus végén idáig tartott egy nagyobb menetelés, ami 140 dollár közelében nagyon markáns lokális csúcsot jelölt ki.

- Ezt 2020 decemberében sem tudta átvinni a papír, illetve 2021 elején többször is sikertelen volt a 140 dollár fölé kerülési kísérlet.

- Végül 2021 második felében ez sikerült, de még ősszel ettől függetlenül is történt egy visszateszt erre a szintre.

- A mostani lefelé kör esetén eleinte eddig a szintig csúszott vissza a papír, de érdemben letörni a zónát azóta sem sikerült.

Összességében tehát a túlzottan is negatívnak tűnő piaci hangulat mellett az Apple részvénye is erős támaszoknál áll, ami alapján akár fordulós esélyek is nyílhatnak a részvény számára. Az MACD ráadásul enyhén divergenciát mutat már az árfolyammal, és az RSI is némileg hasonló mozgást mutat a heti grafikonon. A túladottságtól egyelőre messzebb van a papír még, de a 40 körüli érték magasnak sem igazán nevezhető.

Az Apple heti grafikonja (2022.06.23. nyitás előtt)

Árazási erő, fundamentumok

Ami különösen érdekessé teszi a részvényt, hogy bár ebben a környezetben a techrészvények nincsenek általánosan jó formában, az Apple mégis elegendő árazási erővel rendelkezhet az inflációs kihívások kezelésére. Az Apple nagy volumenben értékesít telefonokat és egyéb termékeket, ezzel együtt inkább árazásban felfelé pozícionálják magukat a konkurenciához képest, így akár az áremelések is jobban elfogadhatóak. Igaz előfordulhat, hogy sokan inkább az olcsóbb alternatívákat választják majd egy nehezebb gazdasági környezetben, de ennek drámai hatásait 2009 után sem láttuk igazán, továbbá az Apple termékeket vásárlók inkább márkahűnek nevezhetőek.

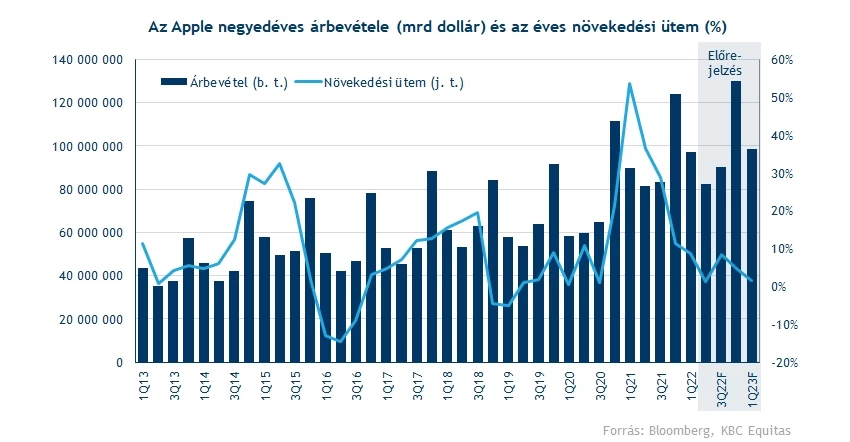

Az első negyedévben is látható volt, hogy az Apple egyelőre képes kezelni a problémákat. A bevételek 9-11 százalékkal nőttek az utóbbi két negyedévben éves alapon, ami a korábbi erős ciklus (4Q20-3Q21) után így további javulást jelentett. Ráadásul javultak a bruttó marzsok is, vagyis a költségnyomást ilyen volumen mellett bőségesen tudja kezelni a cég, a nettó profitszámok is jelentősen tudtak még így is javulni.

A várakozások szerint a jelenlegi negyedévben persze valamivel visszafogottabb teljesítmény várható, a bevételek csak minimálisan nőhetnek, a profitszámok pedig visszaeshetnek. Ezzel együtt a következő négy negyedévre 6,16 dolláros EPS-t vár a konszenzus, pontosan annyit, mint a legutóbbi négy negyedévre, vagyis alapvetően nem várnak visszaesést a profitban az elemzők az előttünk álló egy évben.

Ráadásul látni kell azt is, hogy a legutóbbi negyedéves jelentések során az Apple mindig képes volt verni a konszenzust, 2016 áprilisban fordult elő utoljára, hogy elmaradt az EPS szám a várakozásoktól, vagyis a visszaesést sem kell annyira biztosra venni még. A bevételeknél is hasonlóak a trendek, szinte nagyítóval kell keresni azokat a jelentéseket, mikor nem tudta a várakozásokat is meghaladni az Apple. A következő gyorsjelentés egyébként július végén érkezik majd a második negyedéves számokkal.

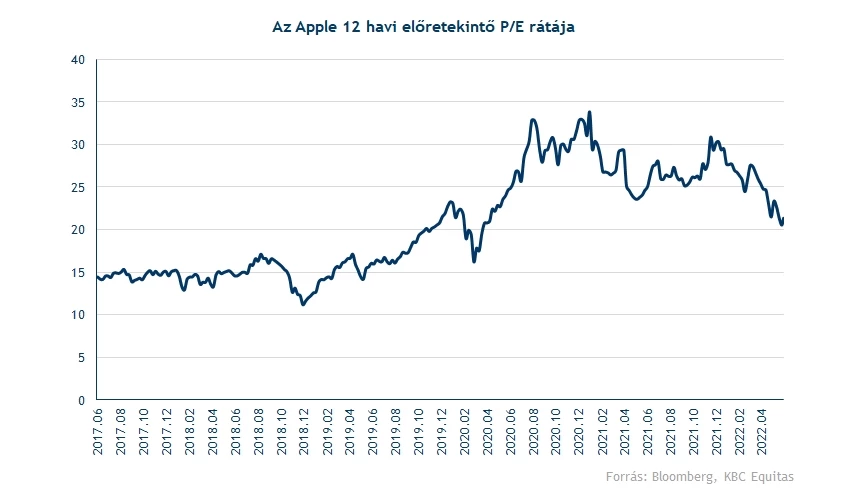

Sokat csökkent az értékeltség

Az utóbbi hónapokban tehát az eredmény kapcsán nem uralkodott el pesszimiszmus, ezzel együtt a tőzsdéken látható áresés miatt az árfolyam az Apple-nél is csökkent. Az értékeltségi mutatószámok így jelentősen mérséklődtek, a 12 havi előretekintő P/E ráta is 20 környékére esett vissza. Fontos kiemelni, hogy ez nem jelent alacsony értékeltséget, de az Apple részvényét nem különösebben mérték olcsón eddig sem.

Ha az elmúlt 5 éves átlagot nézzük, akkor 21 körüli számot lehet látni, míg a 10 éves átlag 16,5 körül van. Látni kell továbbá, hogy az Apple jelentős készpénztartalékon ül, a nettó állomány jelenleg több mint 70 milliárdos. A mostani gazdasági környezetben ennek számos előnye lehet:

- A csökkenő eszközárak mellett olcsóbb felvásárlási célpontokat találhatnak, főleg a nagyobb növekedésű, innovatívabb cégek tekintetében, ahol nem ritkák a 70-80 százalékos visszaesések. Ez később jelentős értékteremtéssel járhat.

- A növekvő kamatok miatt a kamatbevételek is erősödhetnek, ami végső soron javíthatja a profitszámokat is.

- Stabilitást adhat a turbulens időszakokban, nem kell tartani likviditási problémáktól, vagy az eladósodottság miatti üzleti modell fenntarthatatlanságtól.

Összességében tehát sok tényező segítheti az Apple vonzerejének relatív növekedését, noha idén eddig a befektetők nem mutattak látványos árazási különbséget a részvény és a szélesebb piacok kapcsán, sőt, enyhén még alul is teljesített az Apple. Véleményünk szerint ez idővel változhat majd, a mostani helyzet pedig igen izgalmasan fest, ami miatt kereskedési ötletet fogalmazunk meg a részvényre.

Lássuk a stratégiát!

A technikai kép alapján látható, hogy az emelkedési potenciál mértéke semmiképpen sem a korábbi csúcsokat jelentő 180 dolláros szint által van kijelölve, az még túl korainak tűnik a mostani piaci helyzetben. Első körben így a 155 dollár körüli szinteket érdemes célozni, ami hamarosan a 200 napos mozgóátlagot jelentheti. Ez ugyanakkor nem alacsony mértékű emelkedés lenne már, a mostani szinteket ugyanis 13 százalékkal haladja meg.

A stop szintet 129 dolláron helyezzük el, ami viszonylag szűk mozgásteret jelent a részvény számára, bár az ATR indikátor majdnem 2-szeresét eléri. Ezzel együtt a volatilitás a piacon hiába nem alacsony, ha ismét fordulat állna be, az rövid távon is negatív lenne piaci szempontból, és ismét komolyabb mínuszok jöhetnének, aminek esélyét nem lenne szerencsés elfogadni.

A hozam-kockázat arány viszont így sem alacsony, és eléri a szükséges 2-es szintet, ami a hosszabb távon is sikeres stratégiák egyik fontos szabálya a diverzifikáción túl. Látni kell továbbá azt is, hogy az elemzői célárak 180 dollár felett vannak az Apple-nél, tehát ez viszonylag konzervatív feltételezéseken alapuló gondolatmenet volt, ennél akár nagyobb tér is lehet a részvény előtt. Ezt viszont a jelenlegi technikai szinteken egyelőre korainak véljük, így óvatosabban fogalmaznánk.

Az Apple napi grafikonja (2022.06.23. nyitás előtt)

Vannak kockázatok is

Természetesen nem kockázatmentes a történet, ugyanis a részvénypiacokon továbbra is inkább negatív a hangulat. Bőven van rá esély, hogy nem tud végül fordulni a szentiment sem egy kedvezőbb irányba dacára a szélsőségesen negatív hangulatnak, és végül maradnak a következő hónapokban is az oldalazó-lecsorgó időszakok.

A monetáris politika egyelőre a szigorítás útjára lépett, amit látszólag hosszabb távon is fenntartanának. Ha a növekvő kamatok miatt a tőkeköltség is tovább emelkedik, akkor a jövőbeli várt pénzáramlás diszkontált értéke is csökken, és így a részvények általános értékelésének sem tesznek majd jót.

A gazdasági környezet sem a legerősebb, a növekvő recessziós félelmek a fogyasztás visszafogásával és a tartós fogyasztási cikkek vásárlásának elhalasztásával jelenthet hatást az Apple-re nézve. Ha a telefonokat 3 helyett 4, vagy 2 helyett 3 évente cserélik csak le páran, már az is érezhető volumen-oldali hatást jelenthet.

Látható, hogy a fenti kockázatok alapvetően hasonló tőről fakadnak, aminek drasztikus fordulatára inkább kevesebb, mintsem több esély mutatkozik. Az Apple viszont nincs rosszul pozicionálva a fenti trendekre, és relatíve nyertes is lehet a részvények között, amennyiben az energiapapírokon kívül más szektorok is elkezdenének relatív erőt mutatni. Mivel a szentiment igen negatív, rövid távon lehet erre esély, ettől függetlenül viszont aktív stratégiavizsgálat, és határozott diverzifikáció változatlanul fontos elem maradhat majd.

Disclaimer: Az elemzés szerzője nem rendelkezik Apple részvényekkel

Korábbi elemzések az Apple-ről

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – megfelelési teszt kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.