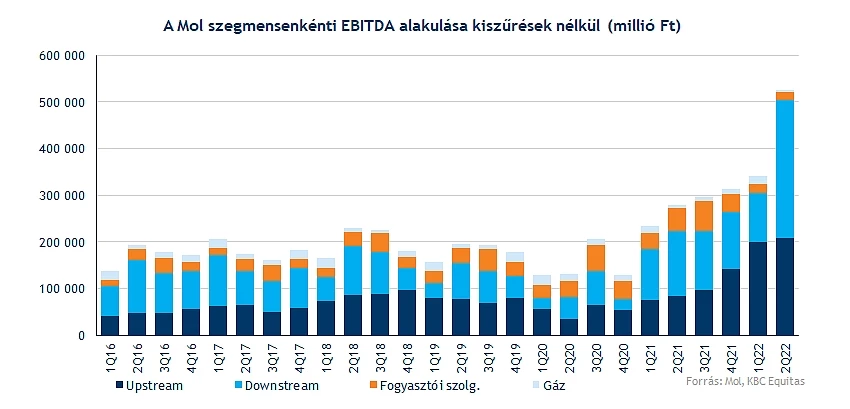

A második negyedév során rekorderedményt ért el a Mol, amellett, hogy negatív hatások is terhelték az eredményt, a megugró olaj- és gázárak, valamint a finomítói marzsok többszöröződő szintje közel 500 milliárd forintos CCS EBITDA eredményhez segítették hozzá a vállalatot. Az erős első féléves eredmény után a menedzsment megemelte az idei évi várakozásait is, így magasabb CCS EBITDA és szabad cash flow termeléssel lehet számolni az első negyedéves előrejelzéshez képest.

Rekorderedményt ért el a Mol a második negyedévben, közel a duplája a CCS EBITDA-ban az eredmény a tavalyi év hasonló időszakának. Az erős első féléves eredmények után a menedzsment megemelte az előrejelzéseit is.

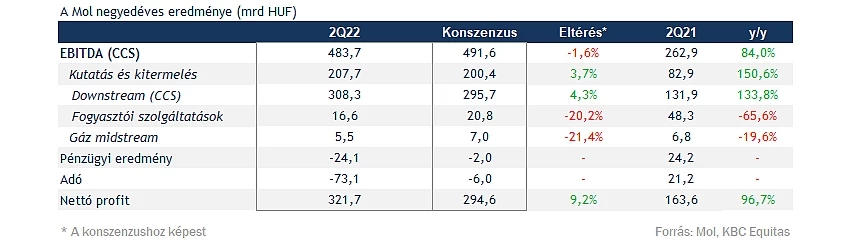

Habár az elemzői várakozásokhoz képest némileg elmarad a csoportszintű CCS EBITDA, a negyedéves eredmény így is kiemelkedő. A szegmensek közül mindössze a fogyasztói szolgáltatások, illetve a gáz midstream eredménye maradt el a korábbi időszakokhoz képest, azonban ezeknek a szegmenseknek a hozzájárulása nem jelentős. Az emelkedő olajárak és a jelentősen megugró finomítói árrés miatt azonban látványos a növekedés az upstream és a downstream szegmensben is.

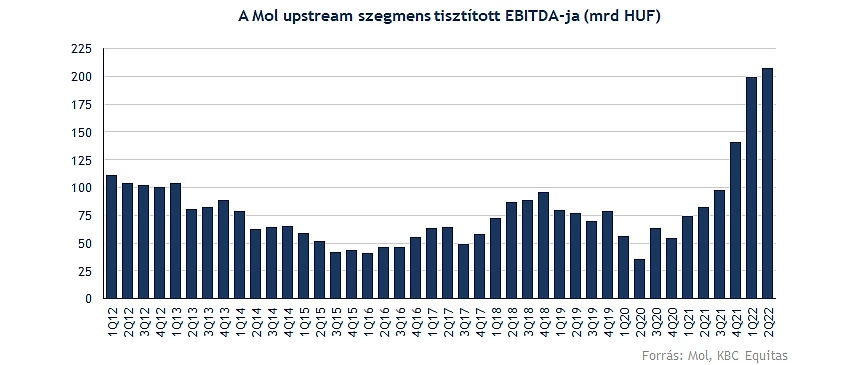

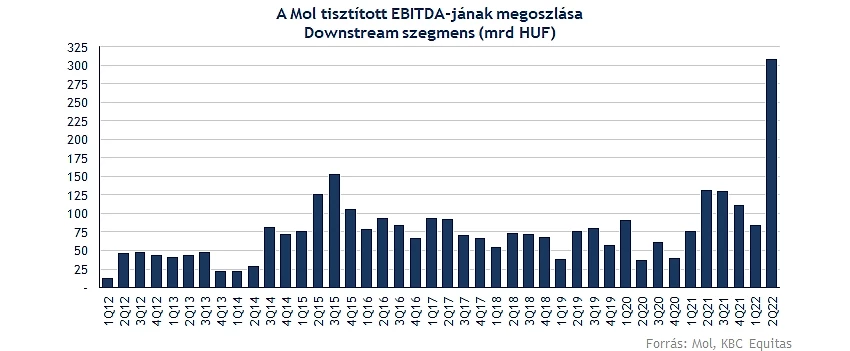

Az újrabeszerzési árakkal becsült „tiszta” EBITDA 484 milliárd forintra emelkedett a negyedév során, az első féléves eredmény pedig 755 milliárd forint volt. Az egyes szegmenseknél is jelentősebb a növekedés, a Downstream tisztított CCS-EBITDA szintje 308 milliárd forint volt, amely a tavalyi hasonló időszakhoz képest 134 százalékos növekedés. Ugyan a negyedév során a petrolkémiai hozzájárulás csökkent, de ezt a feldolgozás és kereskedelem ellensúlyozni tudta. Az Upstream szegmensben a speciális tételek nélküli EBITDA pedig 208 milliárd forintra emelkedett, amely 45 milliárd forinttal magasabb az első negyedévhez képest, valamint a tavalyi évhez képest 151 százalékkal magasabb.

A fogyasztói szolgáltatások szegmensben 17 milliárd forint körüli volt az EBITDA, amely a tavalyi évhez képest 66 százalékos csökkenést jelent. Az üzemanyagár-szabályozás, illetve a kiskereskedelmi adó is negatív hatással volt a szegmensre. Az üzemanyagár-szabályozás és a rendkívüli adók becsült hatása hozzávetőlegesen 640 millió dollárt tett ki. Ennek 90 százaléka a magyarországi működést érintette.

Upstream

A jelentősen megugró upstream eredménytermelés a tovább növekvő olaj- és gázárak emelkedésének volt köszönhető. Az átlagos realizált szénhidrogén ár 15 százalékkal nőtt az első negyedévhez viszonyítva. A nyersolajár átlagos 10 százalékosan nőtt, míg a gázárak 22 százalékkal emelkedtek. Továbbá a közvetlen termelési költségek 7 százalékkal csökkentek, mivel az erős termelés mellett, a karbantartási munkálatok költségei is alacsonyabbak voltak a negyedév során. Az ACG mező esetében az első negyedév során normalizálódott a termelési egységköltség az első negyedévben elvégzett karbantartási munkálatok után.

Az előző negyedévhez képest kisebb mértékben csökkent a napi szénhidrogén termelés, viszont 2 százalékos csökkenés elenyészőnek mondható, és továbbra is több mint 90 ezer hordó/nap egyenértéknek megfelelő. A Pearl esetében mérsékeltebb volt a szezonális gázkereslet, valamint Azerbajdzsánban is csökkent a termelés, de itt a karbantartási munkálatok is hatással voltak a kitermelésre.

Összességében viszont a termelés stabilan alakult, amennyiben nem nézzük az Egyesült Királyságban a kitermelést, az olaj és gáztermelés átlagos napi értéke 92,4 ezer hordó kőolaj egyenérték volt, amely a csoportszintű terveket meghaladja.

Downstream

A legnagyobb kérdés a jelentés kapcsán a finomítás volt, hiszen azt lehetett tudni, hogy az Ural Brent különbözeten a Mol kiemelkedő eredményt érhet el, viszont a pontos árréseket a Mol az elmúlt hónapokban nem tette közzé.

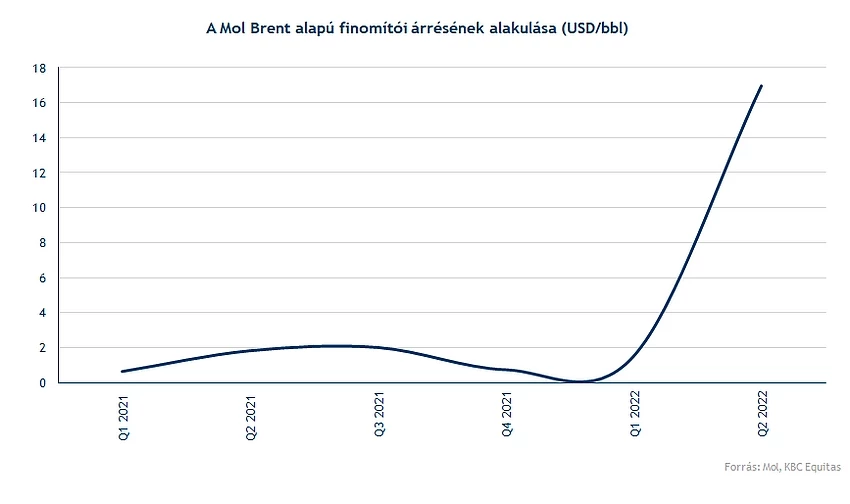

A negyedéves jelentés kapcsán szintén nem került közzétételre a korábbi módszertanhoz hasonlítható csoportszintű finomítói árrés. A Brent alapú finomói árrésben viszont látható a megugrás már a második negyedévben. Ez átlagosan 17 dollár/hordó volt, amely többszöröse az elmúlt negyedévek értékének.

Ugyan a negyedév során a petrolkémiai árrés csökkent, de ezt a benzin és gázolaj crack spread növekedése bőven ellensúlyozni tudta. Ugyan a szabályozott nagykereskedelemi árak és az extraprofit adó is negatívan érintette a nyereségességet, az így elért eredmény is közel háromszorozódó profitabilitást jelent.

Az üzemanyagár-sapka hatására a kereslet 11 százalékkal emelkedett Magyarországon, amely jelentősen meghaladta a régiós növekedést, amely Horvátországban 4 százalék, Szlovákiában 1 százalékos volt.

Fogyasztói szolgáltatások

A fogyasztói szolgáltatások szegmensben az előző évhez képest 66 százalékkal csökkent az EBITDA, amely az üzemanyag árszabályozás, és a kiskereskedelmi adó emelésének is köszönhető. Emellett a működési költségeket is növelték az emelkedő energiaárak. A nem üzemanyag típusú termékeken viszont növekedett az árrés, elsősorban az élelmiszer tranzakciók növekedésének köszönhetően. A CAPEX költések megemelkedése jelentős volt (44 százalékos), amely a Fresh Corner átalakítások és új töltőállomás nyitásoknak is köszönhető.

Gáz midtsream

Csökkent a tavalyi évhez képest a gáz midstream eredménye, a második negyedévben a hazai célú szállítási mennyiségek közel 20 százalékkal voltak alacsonyabbak, viszont a hazai gáztároló betáplálás 25 százalékkal emelkedett a második negyedévben. Az export mennyisége viszont csökkent a negyedév során a szegmensben. A szállítási tevékenység árbevétele ugyan 17 százalékkal tudott emelkedni, de a működési költségek közel 50 százalékkal emelkedtek meg, a szállítórendszer működési ráfordításai miatt.

Az erős negyedéves eredmények mellett a kilátások is módosultak, a menedzsment felfele húzta a CCS EBITDA várakozást, amely az első negyedév 2,8 milliárd dolláros várakozása után 3,3 milliárd dollár, valamint a szabad cash flow előrejelzés is 1,5-1,6 milliárd dollár körül alakult, míg az első negyedévben 1 milliárd dolláros volt a várakozás.

A Mol nettó adósság/EBITDA mutatója 0,5-ön áll, a negyedév során az erős szabad pénzáramot ellensúlyozta a működőtőke emelkedése. Viszont ez a szint bőven a csoportszintű célokban megfogalmazott felső határ alatt van.

A kiemelkedő eredmény mellett a kilátások is erősek a Molnál, a külső környezetben a Brent-Ural különbözeten keresztül továbbra is kedvezők a hatások, és a finomítói marzsok is az elmúlt időszakokhoz képest többszörös szinten maradhatnak, még amellett is, hogy a júliusi adatok a Mol befektetői prezentációja alapján enyhén csökkentek. A magasabb olaj és gázárak pedig a kitermelés erős teljesítményét továbbra is segíthetik, így látható, hogy a kihívásokkal teli környezetben is, és a magasabb adóterhek mellett is kiemelkedő a Mol profitabilitása.

Technikai kép

Annak ellenére, hogy mérsékelten elmaradt a várakozásokhoz képest a Mol eredménye, a rekord profit miatt nem számítunk negatív reakcióra, ráadásul a féléves eredmény mellett a frissített kilátások is optimizmusra adnak okot a részvénnyel kapcsolatban. A tegnapi napon a Mol árfolyama a 3000 forintos szinten zárt, ezzel közel visszatöltötte az osztalékfizetés utáni rést a grafikonon. Ugyanakkor ez a szint jelenthet ellenállást, de a mai napi piaci reakcióval, amennyiben felfele mozdul el az árfolyam könnyedén átlépheti ezt a szintet. Felfele a korábbi csúcs jelenthet még ellenállást a részvénynek, míg lefele támaszként továbbra is 2800-as szint és az 50 napos mozgóátlag segítheti az árfolyamot.

A Mol napi grafikonja (2022. 08. 05. nyitás előtt)

A negyedéves eredmény mellett azonban az olajcégek árfolyamára hatással lehet az olajár alakulása is, amely a napokban tovább csökkent, jelenleg a WTI 90 dollár alatt jár, míg a Brent 94 dollár felett.

A Mol részvényére a célárak továbbra is a jelenlegi árfolyamál magasabb szinten tartózkodnak. Az átlagos célár 3500 forint körül alakul, amely a tegnapi záróárfolyamhoz képest is több mint 16 százalékkal magasabb. A negyedéves eredmények és a jó kilátások fenntarthatják az optimizmust a részvénynél.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – megfelelési teszt kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.